- 電子帳簿保存法の要点をわかりやすく解説してほしい

- 電子取引の義務化は結局いつからなのか改正後の内容を知りたい

- 電子取引をデータとして保存するための方法を知りたい

電子帳簿保存法の改正はいつから?電子取引の具体例も詳しく解説

2022年1月に改正される電子帳簿保存法(対応の義務化は2024年1月)の主な変更点は2つあります。

①電子取引情報のデータ保存義務化

電子取引情報をデータとして保存するために知っておくべき内容です。

2024年1月1日から電子データとして受領した請求書などは、電子帳簿保存法に定められている要件をクリアしたうえで、紙ではなく電子データのまま保管する必要があります。

②スキャナ保存の要件緩和

電子取引情報以外の書類を電子データとして保存するために知っておくべき内容です。

スキャナ保存に対応するかどうかは任意となりますので、特別な事情がない限り、すぐに対応を迫られるわけではありません。

それぞれ目的や対応するための条件が異なりますので、本記事では全ての企業が対応を迫られている電子取引情報のデータ保存義務化について解説します。

目次

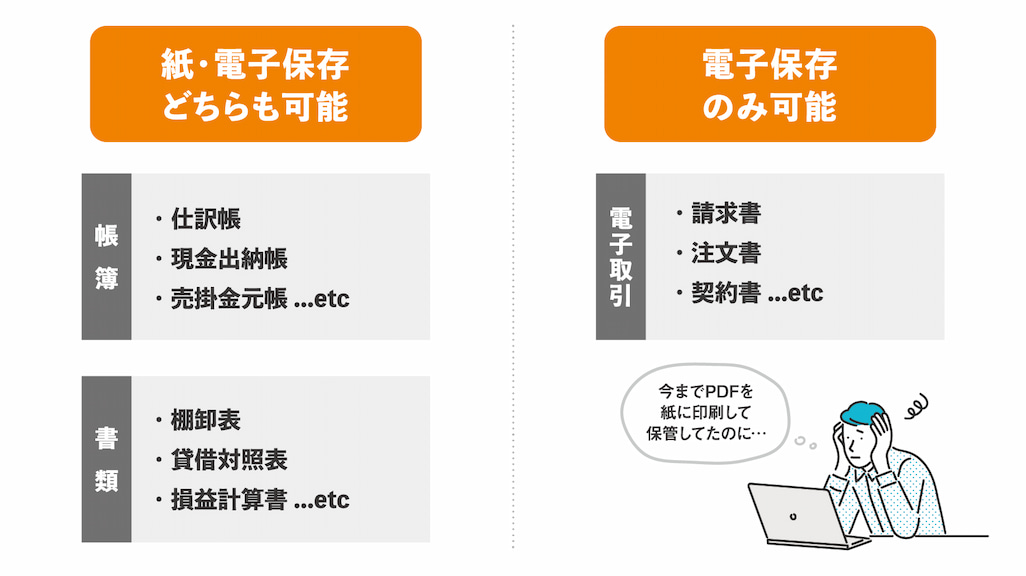

電子取引情報のデータ保存義務化とは?

電子帳簿保存法の電子取引に係る改正内容を一言でまとめると、「電子データとして受領した取引書類は、電子帳簿保存法に従って電子データのまま保管してください」ということになります。

例えば、取引先からPDFなどの電子データで請求書や注文書が送られてきた場合は、電子データのまま保存しなければなりません。

そして、電子データとして保存する際には、電子帳簿保存法に定められている要件に従って保管する必要があります。

ただし、これまでは電子帳簿保存法に対応するためには、3ヶ月前に税務署へ申請届けを提出する必要がありましたが、今回の改正で税務署への届け出が必要がなくなりました。

・電子データとして受領した取引書類は電子データのまま保存しなければならない

・電子データとして保存する場合は電子帳簿保存法の要件に従って保管する必要がある

・電子帳簿保存法に対応するための税務署へ申請届けは提出する必要がなくなった

データ保存の義務化はいつから?

電子取引情報のデータ保存義務化は、2022年1月1日からとなります。

そのため、2021年12月31日までに電子保存できる体制を整えておくのが理想ですが、対応が間に合わなかった場合でも、2年の猶予期間が設けられるようになりました。

元々は2022年1月1日から一斉に開始される予定でしたが、多くの企業が電子帳簿保存法の準備ができていなかったり、保存要件を把握できていないという状況でした。

そこで政府は、2021年12月10日の改正間近に「2年の猶予期間を設ける」と発表しました。

所轄税務署長がやむを得ない事情があると認めた場合、2023年12月31日までは、これまで通り紙の保存が認められます。

つまり、実際に電子帳簿保存法に対応しなければいけないのは2024年1月1日からとなります。

2年の猶予を設けると発表された当初は、「やむを得ない事情の場合」という条件付きで、国税庁への事前申請が必要になると噂されていました。

しかし、結論としては対応できない場合の申請は不要となりました。

猶予を認めてもらうための手続きは必要ありませんので、2024年の1月1日に対応できていれば問題ありません。

電子取引に該当する書類

- 請求書

- 注文書

- 契約書

- 領収書

- 送り状

例1)取引先から電子メールで請求書のPDFを受領した。

例2)Amazonや楽天で備品を購入しPDFの領収書が発行された。

これらの書類を電子データとして受領した場合は、電子保存が義務化されます。

「電子取引情報」に該当するかどうかの判断方法は、「電子データの取引書類であるか」がポイントになります。

例えば、請求書・注文書・契約書などは、取引先がいて成り立つ契約ですので、取引書類に該当します。

これらの取引書類を「PDFなどの電子データとして受け取った場合」は、電子取引書類に該当しますので、電子取引の保存要件をクリアしたうえで電子データのまま保存する必要があります。

ただし、「紙として受け取った場合」は、これまで通り紙での保管が可能です。

また、請求書・注文書・契約書などを「紙として受け取り、電子保存したい場合」は、スキャナ保存の要件をクリアする必要がありますので、「電子取引の要件」以外にも対応すべき条件があります。

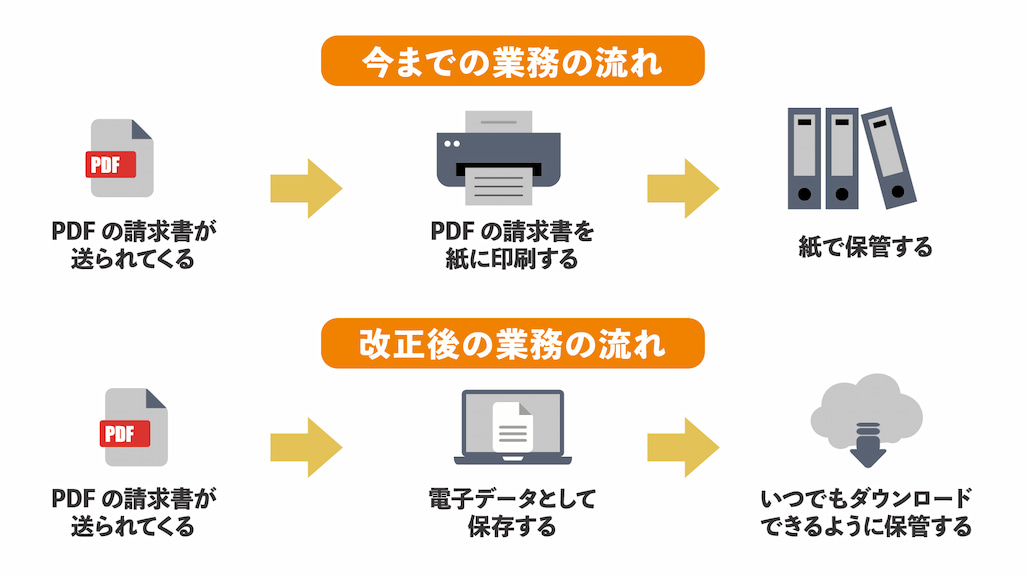

今までの業務の流れと改正後の業務の流れ

これまでは受領した電子データを紙に印刷して保管していた企業も、2022年1月1日~2024年1月1日までには改正後の業務の流れに沿って電子データとして保管する必要があります。

紙で保管していた企業にとっては、電子データとして保管するための準備をしなければいけないため、手間に思えるかもしれません。

ですが、電子データとして保管することで、紙を直接受け渡しする必要がなくなったり、保管するスペースを確保しなくてよくなるなど、多くのメリットが得られます。

電子取引情報をデータ保存するための要件は2種類ある

実際に電子データとして保存するためには、電子帳簿保存法に定められている要件をクリアする必要があります。

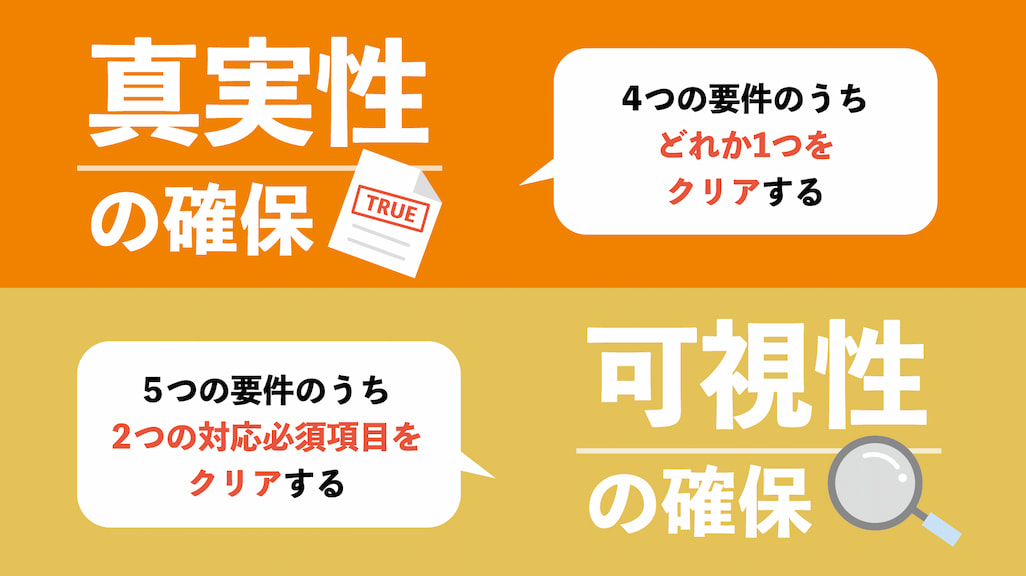

電子帳簿保存法の要件は、大きく分けると「真実性」と「可視性」の2種類があります。

①真実性の要件

真実性の要件は、データの改ざんがされていないことを証明するために設けられています。

真実性を確保するためには、以下4項目のうち、1つをクリアする必要があります。

1つの要件をクリアしていれば、その他はクリアしていなくても問題ありません。

1.取引先にタイムスタンプを付与してもらう

導入のおすすめ度:★★★

取引先にタイムスタンプを付与してもらい、データの改ざんが行われていないことを証明したうえで保管する運用方法になります。

この方法であれば、特別なシステムを導入したり、社内で対応したりする必要がありませんので、手間はかかりません。

しかし、取引先が必ずタイムスタンプを付与してくれるとは限りませんので、安定した運用は難しいでしょう。

2.自社でタイムスタンプを付与する

導入のおすすめ度:★★★

電子取引情報を受領した後、タイムスタンプが付与できるシステムを使って「概ね7営業日以内、最長2ヶ月以内」にタイムスタンプを付与する運用方法です。

改正前は、タイムスタンプを付与する期間は3営業日以内とされていましたが、今回の改正で7営業日以内から最長2ヶ月以内に緩和されました。

こちらの運用方法を選択する場合は、タイムスタンプを付与できるシステムの導入が必要になりますが、電子データを適切に管理できます。

3.記録の訂正、削除をした場合に履歴が残るシステムで保管する

導入のおすすめ度:★★★

記録の訂正・削除を行った場合に、操作行為や変更内容を確認できる、または訂正・削除が行えないようになっているシステムを導入する運用方法です。

この運用方法の最大のメリットは、タイムスタンプを付与しなくてよくなることです。

今回の改正で、タイムスタンプを付与する期間が3営業日から7営業日に変更されましたが、それでも期日内にタイムスタンプを付与しなければいけないことに変わりはありません。

ですが、訂正・削除をした際に履歴が残るシステムや、訂正・削除が行えないシステムを導入することで、タイムスタンプを付与する必要がなくなります。

この運用方法が最も手間を省けますので、これから電子取引情報のデータ保存を検討されている場合は、本要件をクリアしているシステムの導入をおすすめします。

4.自社独自の事務処理規程を定め、その規程に沿った運用を行う

導入のおすすめ度:★★★

自社内で電子データの保管方法や訂正・削除を行った場合のルールを定める運用方法です。

この運用方法を実施する場合、明確な正解が存在せず、テンプレートのようなものもありませんので、税理士に相談したうえで運用ルールを策定していく必要があります。

専用のシステムを導入する必要はありませんが、ルールが曖昧になりがちで、相談先によっても対応方法が異なりますので、非常に手間が掛かるでしょう。

②可視性の要件

可視性の要件は、電子データとして保存した内容を、すぐ確認できるようにするために設けられています。

こちらは対応必須の項目と、特定の状況のみ対応しなければならない項目があります。

1.電子データを保存するために必要なシステムに操作マニュアルを備え付けていつでもデータを出力できるようにする

【対応必須】

パソコン・ソフトウェア・プリンタなど、電子データを保管・出力するために必要なものに、操作マニュアルを備え付ける必要があります。

操作マニュアルを備え付ける目的は、税務調査の際に特定のデータを開示するよう求められたとき、「操作方法がわからずデータを出力できない」という状況を防止するためにあります。

実際には自社で導入しているパソコンやプリンタの操作がわからないといった状況はほとんどないため、購入時に付属している操作マニュアルを保管しておくだけで問題ないでしょう。

2.システム間の連携がひと目でわかるように概要書を備え付ける

【特定の状況のみ対応】

自社開発のシステムを使用している場合のみ必要になります。

要件が定められている目的としては、データのやり取りがどのように行われているのか把握できるようにするためにあります。

一般的に普及しているシステムを利用している場合であれば、データの連携性については導入している製品のWebサイトやマニュアルを見ることで確認できますので不要です。

しかし、自社で開発したシステムや独自のカスタマイズが施されているシステムの場合は、データの連携性を第三者が判断できなくなります。

そのため、専用のシステム概要書が必要になります。

3.取引年月日、取引金額、取引先別で検索できるようにする

【対応必須】

税務職員からの開示要求に対してすぐに応じられるように、データを「取引年月日」「取引金額」「取引先」で検索できるようにする必要があります。

電子帳簿保存法に対応しているシステムであれば、必ずこの項目で検索できるようになっておりますので、問題はないかと思います。

ただし、エクセルなどで管理している場合は、これらの項目で検索し、該当データを見つけられるようにする必要があります。

電子帳簿保存法の改正前は、「取引年月日」「勘定科目」「取引金額」と定められておりましたが、2022年の改正から「勘定科目」が「取引先」に変わります。

過去の運用要件のまま対応している場合は、「取引先」でも検索できるように見直しておきましょう。

4.日付又は金額の範囲指定により検索できるようにする

【特定の状況のみ対応】

対応必須ではありませんが、適切に管理するうえでは必要になるケースがありますので、対応しておくことをおすすめします。

3の検索要件をクリアしており、税務職員から情報の開示を求められた際、すぐに対象データを特定できる場合は必要ありません。

ただし、指定範囲内のデータが出せない場合は、すぐ確認できるように管理されていないと判断される可能性があります。

特にエクセルなどで管理している場合は、このようなケースも想定したうえで管理しなければなりません。

一方、電子帳簿保存法に対応しているシステムであれば、ほとんどのものがこちらの要件をクリアしていますので、対応するために手間が発生することはないでしょう。

5.2つ以上の任意の記録項目を組み合わせた条件により検索できるようにする

【特定の状況のみ対応】

「取引年月日」「取引金額」「取引先」の他に、「取引内容」など任意の記録項目を2つ以上組み合わせて検索できるようにすることです。

4と同様に、税務職員からの開示要求に応じることができる場合は対応不要です。

また、エクセルなどで管理している場合においても、4の要件をクリアすることで、該当データがどこにあるかすぐに確認できる場合は、こちらの要件をクリアする必要はありません。

国税庁 電子帳簿保存法 一問一答【電子取引関係】

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_06.pdf

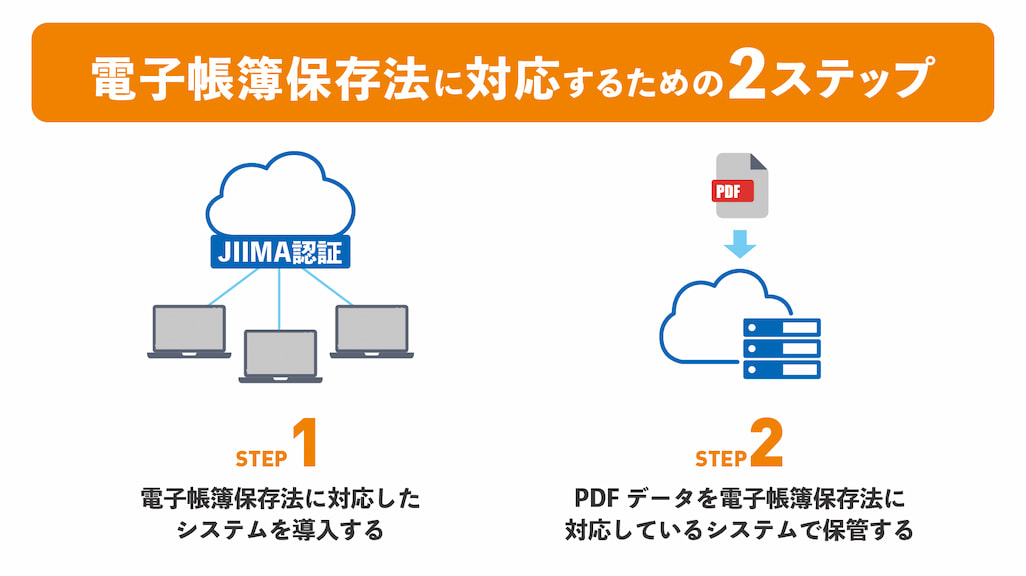

電子取引情報をデータとして保存するために必要なことは?

電子データとして保管する場合、管理手段は定められていませんので、専用のシステムを導入せず、エクセルで管理することも可能です。

ただし、実務上の負担や管理の煩雑さを考えると、エクセルでは手間がかかり、入力ミスも増えるため、専用のシステムを導入する方法が最も効率的と言えます。

システムを選定する際に注目すべきポイントはとてもシンプルで、電子帳簿保存法に対応しているシステムを導入することで解決できます。

電子帳簿保存法に対応しているかどうかを見極める方法としては、「JIIMA認証」を取得しているか確認すると良いでしょう。

JIIMA認証とは、国税庁から認定を受けた第三者機関である「公益社団法人日本文書情報マネジメント協会(JIIMA)」が、電子帳簿保存法の法的要件を満たしているソフトウェアだけに発行している認証です。

この認証を受けているものであれば、ソフトウェアに搭載されている機能と電子取引に係る保存要件を照らし合わせて、1つひとつチェックする必要がなくなります。

また、JIIMA認証を取得している優良なソフトウェアであれば、今後さらに電子帳簿保存法が改正された場合でも、随時バージョンアップしていくでしょう。

そのため、法改正の度に適合したソフトウェアを導入しなければならないというリスクを回避できます。

まとめ

電子取引情報をデータとして保存する場合、最も効率が良い方法は専用のシステムを導入することですが、決して簡単なことではないかと思います。

新しいシステムを導入する際には、導入コストやシステムの操作性、既存システムとの連携性などを確認したうえで、従業員に定着するものを選びましょう。

株式会社COELが提供する経費精算システム「manage 経費」は、JIIMA認証を取得しております。

800社以上の導入実績があり、電子書類をデータとして保存するために必要な機能は全て備わっておりますので、安心してご導入いただけます。

また、kintoneやSalesforceなどのシステムと連携させることも可能ですので、各業務データの統合・一括管理が行えます。

この機会に総務や経理の業務改善をご検討の際には、ぜひお気軽にご相談ください。

※本記事の情報元は国税庁の電子帳簿保存法一問一答【電子取引関係】に掲載されている内容と、

国税庁の電子帳簿保存法における法人相談窓口に直接問い合わせた内容を基に執筆しております。

情報元:https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_06.pdf