「年金制度の改正が改正された趣旨と目的」

- 働き方に中立的(労働時間や収入を増やす際の制度上の阻害要因をなくす)

- ライフスタイル等の多様化への対応

- 高齢期における生活の安定

- 所得再配分機能の強化

2026年に向けて、年金制度の改正が予定されており、企業の労務管理にも少なからず影響が出てきます。「結局、何がどう変わるのか?」「会社として何を準備すればいいのか?」と不安に感じている労務担当の方も多いのではないでしょうか。

本記事では、年金制度改正のポイントを改正前との違いを踏まえて整理し、社労士の視点から今のうちに押さえておきたいポイントをわかりやすく解説します。

「社会経済の変化を踏まえた年金制度の機能強化のための国民年金法等の一部を改正する等の法律」(令和7年法律第74号)は令和7年6月13日に可決・成立し、6月20日に公布されました。

参考元:令和7年6月30日第25回社会保険審議会年金部会 厚生労働省年金資料 日本年金機構

※2026年1月時点での情報

「年金制度の改正が改正された趣旨と目的」

2025年6月の年金制度改正は、フルタイム・パートタイム・アルバイトといった働き方の違いによって不利が生じないようにすることを大きな目的としています。

また、育児や介護など個人の事情に左右されず、働き続けるための仕組みも強化されました。

具体的には、在職老齢年金制度の見直しにより「働きたい人が働ける」制度へと改善され、さらにiDeCo(個人型確定拠出年金)の加入要件の緩和などを通じて、より多くの人が、自分のライフプランに合わせて資産形成できるようになりました。

これらの改正は、世代間の公平性を確保しながら、誰もが安心して高齢期を迎えられる社会を目指すものです。

●2026年改正(令和8年)予定

①短時間労働者への社会保険適用拡大(賃金要件)(※施行日:公布日3年以内)

②在職老齢年金制度の見直し

③離婚時年金分割の請求期限の伸長

●2027年改正(令和9年)予定

④厚生年金保険の標準報酬月額の見直し

⑤個人型確定拠出年金(iDeCo)の加入可能要件の見直し

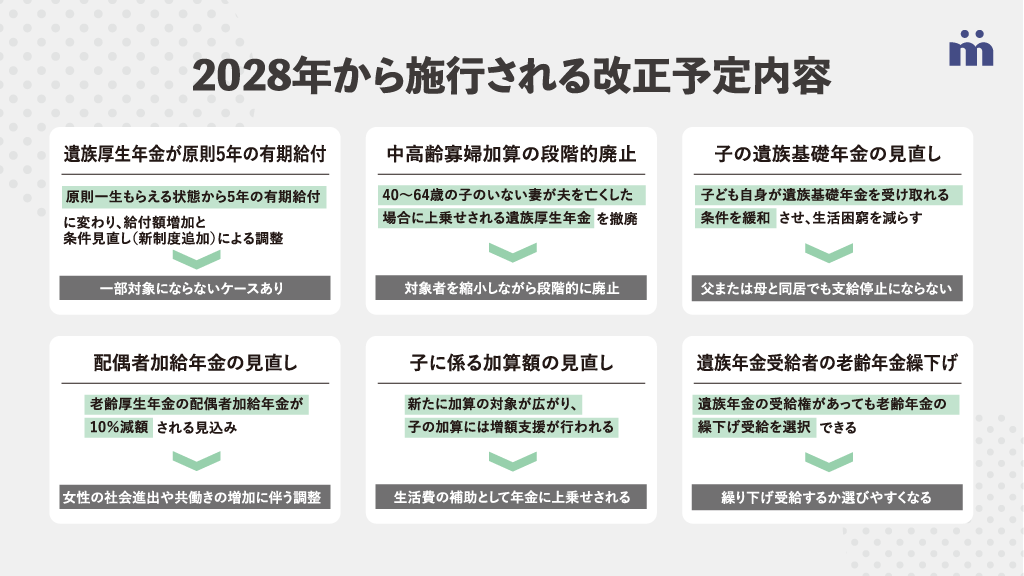

●2028年改正(令和10年)予定

⑥遺族厚生年金の見直し

⑦子の遺族基礎年金の支給停止規定の見直し

⑧配偶者加給年金の見直し

⑨子に係る加算額の見直し

⑩遺族厚生年金受給者の老齢年金の繰り下げ受給の可能

改正スケジュールのうち、労務担当向けと個人向け、両方に関わる内容として分類したものが以下になります。

「労務担当向け」

①短時間労働者への社会保険適用拡大

賃金要件・企業規模要件の段階的撤廃

④厚生年金保険の標準報酬月額の見直し

「労務担当・個人の両方」

②在職老齢年金制度の見直し

⑤個人型確定拠出年金(iDeCo)の加入可能要件の見直し

「個人向け」

③離婚時年金分割の請求期限の伸長

⑥遺族厚生年金の見直し

⑦子の遺族基礎年金の支給停止規定の見直し

⑧配偶者加給年金の見直し

⑨子に係る加算額の見直し

⑩遺族厚生年金受給者の老齢年金の繰り下げ受給の可能

労務担当向けのものは、労務実務への影響が大きいものや、実務はなくても従業員に聞かれる可能性が高いものが対象となります。

一方で、会社手続きが一切なく、個人のライフイベントに関わるものは、個人向けとして分けています。

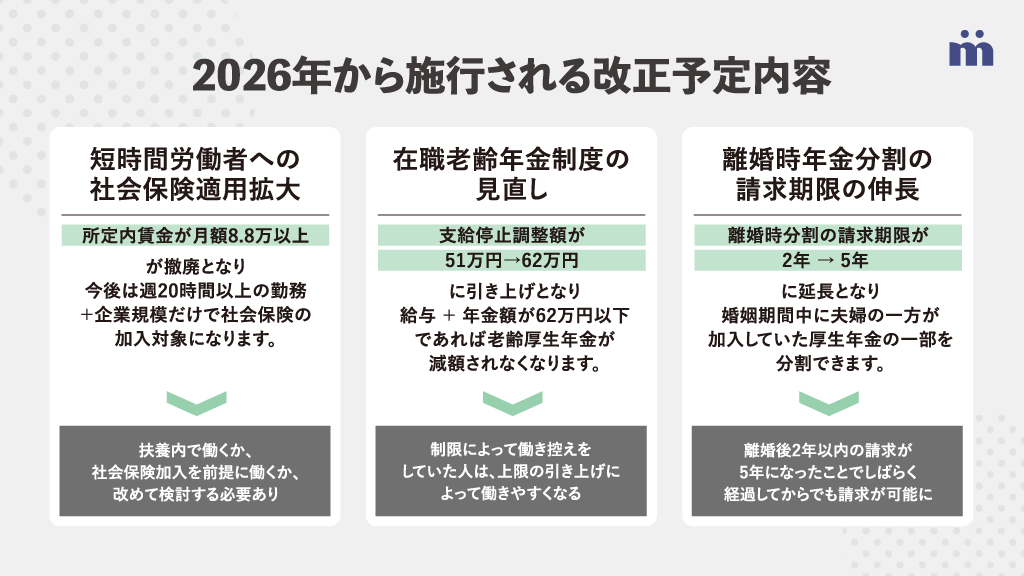

2026年の改正予定では、①短時間労働者への社会保険適用拡大(賃金要件)※②在職老齢年金制度の見直し➂離婚時年金分割の請求期限の伸長があります。

尚、賃金要件については、交付日から3年以内となりますので令和10年6月迄に施行となりますが、直近の可能性もあるため、2026年で記載させていただいております。

賃金要件の撤廃は、最低賃金額の上昇に連動した形での撤廃ではありますが、働くことで手厚い保障を受けることができるメリットもあります。

在職老齢年金の改正では、60代後半で年金額が減らないように時間を調整して働くと回答した人が多いことから、高齢者の就労意識を考慮して年金の支給停止調整額が引き上げられます。

離婚時年金分割の改正は、民法第768条の第2項の離婚時の財産分与の除斥の伸長に伴う改正になります。

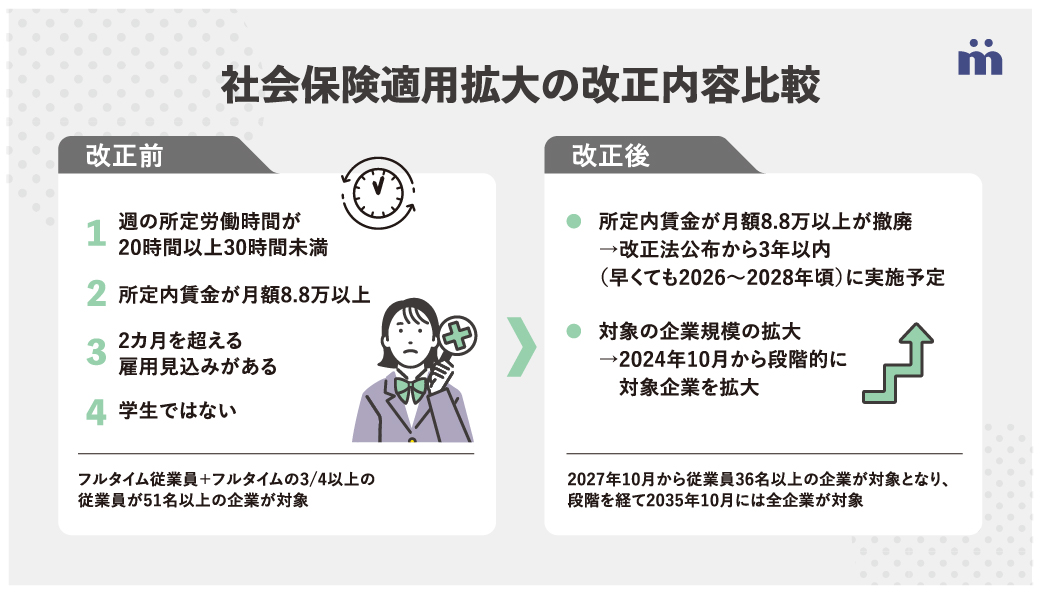

社会保険の適用範囲について、現行の短時間社員の適用を確認しながら、どう変更されるかポイントを整理します。

現行では従業員数(フルタイム従業員+フルタイムの3/4以上の従業員)が51人以上の企業で、以下①~④を全て満たす場合、短時間労働者も社会保険の適用対象となります。

最低賃金の引き上げにより、②の「月額8.8万以上」の要件は撤廃されます。

また適用対象となる企業規模は段階的に撤廃されます。

| 実施時期 | 企業規模(常勤の従業員数で判断) |

|---|---|

| 2024年10月 | 51名以上 |

| 2027年10月 | 36名以上 |

| 2029年10月 | 21名以上 |

| 2032年10月 | 11名以上 |

| 2035年10月 | 10名以上 |

年金制度の改正により、短時間労働者への適用範囲が拡大し、これまで社会保険に加入していなかった層にも厚生年金・健康保険が適用されるようになります。

「個人への影響」

手取りの減少

社会保険料が給与から控除されるため、短期的には手取りが減る。特にパート・アルバイト層では影響を感じやすい。

将来の年金額が増える

厚生年金に加入することで、老齢厚生年金が上乗せされ、将来の受給額が増える。

また、障害厚生年金・遺族厚生年金の対象にもなるため、保障が手厚くなる。

働く時間を増やす際の“制度上の壁”が小さくなる

「社会保険に入ると損をする」という心理的ハードルが下がり、働く時間を増やす選択がしやすくなる。

「企業への影響」

社会保険料負担の増加

適用対象者が増えることで、企業側の保険料負担も増える。

特にパート比率の高い企業では影響が大きい。

人件費構造の見直しが必要

シフト設計、労働時間管理、給与体系など、運用面での調整が求められる。

採用・定着へのプラス効果

社会保険加入は従業員にとって安心材料となり、採用力・定着率の向上につながる可能性がある。

新たな社会保険の適用となる従業員には、社会保険加入によるメリットを丁寧に説明する必要があります。

まず、健康保険に加入することで、下記の手当が受け取れます。

●出産時の出産手当金

合計98日(出産前42日、出産後56日)の期間、支給される手当金となります。

金額は「標準報酬日額の2/3」となります。

「金額の計算例」

1日当たりの支給額=支給開始日の以前の12カ月間の標準報酬月額を平均した額÷30×(2/3)

1日あたりの支給額を合計した金額が月額で支給される手当金となります。

●私傷病で働けない場合の傷病手当金

業務以外の個人的な理由で発症した病気やケガの場合に、連続3日以上休んだ際に最大1年6か月間の支給を受け取れる手当となります。

金額は出産手当金と同様に「標準報酬日額の2/3」となりますので、現在の給与を日額換算した額の2/3が支給されます。

また、厚生年金加入により、障害厚生年金・遺族厚生年金の対象になる可能性があります。

社会保険に加入することで、働くことへの保障が手厚くなります。

厚生年金を納めることで、例えば、月額88,000円の給与で20年間働いた場合、老齢厚生年金として約月8,900円が一生涯支給されます。

※計算は物価・賃金・マクロ経済スライドを考慮した再評価率が反映されるため概算です。

短時間社員にとって、今回の法改正により社会保険の適用対象となるケースが増えることは大きな変化です。

これまでは、「所定内賃金が月額8.8万以上」でなければ、社会保険の対象外とされていました。

しかし、今後は「週20時間以上働いているか」+「企業規模」だけで社会保険の加入対象が決まります。

社会保険に加入すると、これまで働いていた場合と比べて 保険料の自己負担が発生するため、手取り収入が減ります。

一方で、税制面では給与収入のみの場合、年収160万円以下であれば満額の配偶者特別控除を受けることができます。

2025年の税制改正で年収の壁が150万から160万に引き上げられましたので、年収160万円以下であれば、税金の負担が急に増えるわけではありません。

ただし、社会保険料の負担増と手取りの変化を踏まえると、

といった点を改めて検討する必要があります。

2026年度の改正により、社会保険の適用拡大で新たに加入対象となった場合でも、最大3年間は保険料負担を軽減できる特例措置が設けられています。

そのため、必ずしも手取りがいきなり減るわけではありません。

事業主がこの特例措置の利用を希望することで、厚生年金保険料・健康保険料の事業主負担割合を通常より増やし、その分、被保険者(従業員)の保険料負担を軽減することが可能です。

「通常の社会保険の負担割合」

労働者:50%

事業主:50%

「社会保険の事業主負担割合を増やした場合の例」

労働者:30%

事業主:70%

上記のように、社会保険の労使折半を「一時的に崩していい」という措置になります。

この措置を事業主が希望した場合、事業主側が多く負担した保険料は国から還付されますので、一時的に会社が立て替えを行い、後から国が補助してくれる仕組みとなります。

ただし、軽減措置を適用した場合でも、賞与にかかる社会保険料は対象外となりますので、注意が必要です。

労務担当者は、2026年の年金改正により、新たに社会保険の加入対象になる従業員がいるかどうかを確認しておきましょう。

もし、社会保険の加入対象となる従業員がいる場合は、会社として社会保険料の負担割増を行うかどうか、検討が必要になります。

また、特例措置は3年間のみとなりますので、通常の折半に戻すことも考慮したうえで、給与計算や明細の調整を行う必要があります。

負担した分の還付金を受け取るためには手続きも必要となりますので、詳しい手順については最新情報の確認が適宜必要です。

60代後半で年金額が減らないように調整しながら会社等で働く方も多い為、その結果として就労を控える動きが見られます。

今回の改正では年金の支給停止調整額を引き上げることで働くと年金が減るという不安を軽減し、働き控えを減らす狙いがあります。

年金を受け取りながら働く人の「給与+年金額(加給年金を除いた老齢厚生年金(報酬比例部分)」が一定額を超えると、老齢厚生年金の一部または全部が支給停止になる制度です。

「在職老齢年金制度の仕組み(改正前)」

賃金(標準報酬月額相当額)+基本月額(報酬比例部分の1カ月分)が(令和7年度51万円)を超えた場合、超過分の 1/2 が老齢厚生年金から支給停止されます。

例:

賃金41万+基本月額20万=60万円

51万円を9万円超過

9万円 × 1/2 = 4万円5千円減額

よくある間違いとして、減るのは老齢厚生年金だけであり、老齢基礎年金は満額支給されますので注意が必要です。

改正前の2025年度は、在職老齢年金の支給停止調整額は「51万円」となっており、

2024年度から1万円引き上げられていました。

それが今回の改正で、2026年4月1日以降適用予定となる在職老齢年金の支給停止調整額が「62万円」に引き上げられる見込みです。

「在職老齢年金の計算方法」

・ 基本月額

加給年金額を除いた老齢厚生年金(報酬比例部分)の月額

「総報酬月額相当額」

その月の標準報酬月額+その月以前1年間の標準賞与額の合計÷12

総報酬月額相当額の計算例:

賃金28万円 + 賞与162万÷12 = 41.5万円

※70歳以上は、厚生年金保険に加入しないため、標準報酬月額に相当する額、標準報酬賞与額に相当する額を用いる

※賃金は標準報酬月額表を参照

【支給停止の判定】

基本月額と総報酬月額の合計額が62万以下?

はい→全額支給

いいえ→一部または全額支給停止

【支給停止額の計算式】

基本月額-(基本月額+標準報酬月額相当額-62万)÷2

「在職老齢年金のよくある疑問」

①在職老齢年金で支給停止になった分は将来もらえる?

在職老齢年金で支給停止になった金額は、将来受け取れません。

ただし、65歳以降で働いて納めた年金については、基準日の9月1日において被保険者である場合、在職定時改定により、翌月10月分の年金額から前年9月~当年8月分が増額対象となります。

②年金を繰り下げすると、支給停止対象分も0.7%増額されて全額もらえる?

繰り下げとは、65歳から受け取れる年金をすぐに受け取らず、受給開始を遅らせることで、将来の年金額を増やす制度です。

年金は、受け取りを1か月遅らせるごとに0.7%ずつ増え、遅らせた分だけ一生増えた金額が支給されます。

ただし、働いていることで在職老齢年金が適用され、支給停止となっている年金部分については、繰り下げをしても増額の対象にはなりません。

増えるのは、実際に支給されている年金額のみで、支給停止されている部分が後からもらえるようになることはありません。

支給停止調整額は、名目賃金変動率で毎年度改正されるので、毎年度、支給停止調整額に変更がないか確認する必要があります。

過去の例では、2024年は支給停止調整額が50万円だったのが、2025年では51万円に増額しました。

そこから、2026年には62万円に引き上げられましたので、今後も年金改正での変更点をチェックしておきましょう。

また、65歳以降も働いていると年金額が毎年少しずつ増えるので、「増えた後の年金額」を使って、在職老齢年金の計算をし直す必要があります。

65歳以降も働いていれば毎年10月に年金額が増えるため、ずっと同じ「基本月額」で計算してしまうことがないよう、注意してください。

民法第768条第2項の離婚時の財産分与の除斥期間が2年から5年に変更されたことで、離婚時分割の請求期限についても現行の2年から5年に延長されます。

2024年5月に公布された民法改正(民法第768条第2項)により、財産分与の請求期限が離婚後2年から5年に延長されました。

年金分割とは、婚姻期間中に夫婦の一方が加入していた厚生年金の一部を、離婚時にもう一方に分ける制度です。

「夫婦で築いた年金は、離婚後も公平に分けましょう」という考え方になります。

これまでは、離婚後2年以内に請求しないと、請求権が消滅するため、気づいたときには遅かったというケースがありました。

それが今回の改正により、離婚後5年以内であれば請求可能となりましたので、しばらく経って落ち着いてからでも請求できます。

企業の労務担当として、分割請求のことを従業員に聞かれた場合、企業側が書類を作成・提供することはありませんので、その旨を案内する必要があります。

分割請求のために必要な「標準報酬記録通知書」などは、年金事務所が発行してくれます。

そのため、従業員には「年金事務所で手続きしてください」と案内しましょう。

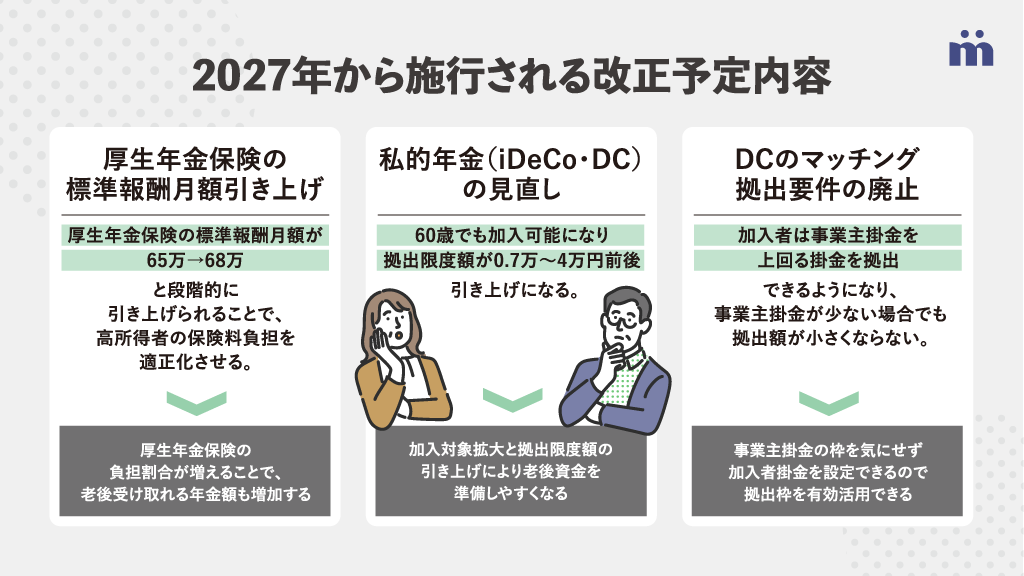

2027年(令和9年)にかけて、年金制度を中心とした複数の改正が予定されています。

少子高齢化が進む中、働き方の多様化や老後資金の確保を支援するため、制度の柔軟性を高める方向で見直しが進められています。

ここでは、特に注目されるポイントを整理します。

高所得者の保険料負担を適正化し、世代内の公正性を確保することを趣旨としています。給与水準の上昇により、現行の上限では負担能力を十分に反映できなくなっていることから、上限を段階的に引き上げることで制度の公平性を高めます。

また、対象者の保険料が増加することで厚生年金財政の積立金が増え、その運用益の拡大を通じて、将来の給付水準の底上げにつながることが期待されています。

これにより、年金制度全体の持続性を強化する狙いがあります。

標準報酬月額の上限の引き上げは、高所得者の保険料負担を適正化し、世帯代の公平性を確保することが目的です。対象者は保険料と将来の年金額が増加します。

現在の上限:65万円(32等級)

2027年(令和9年)~2029年(令和11年)に段階的に毎年1等級ずつ引き上げられます。

| 年度 | 新しい上限額 |

|---|---|

| ①2027年(令和9年)9月 | 68万 |

| ②2028年(令和10年)9月 | 71万 |

| ➂2029年(令和11年)9月 | 75万 |

2029年(令和11年)9月時点で賃金75万以上の人の場合

| 保険料の増額 | 月9,100円の負担増額 |

|---|---|

| 受け取れる年金額(10年間該当した場合) | 月額約5,100円増額(終身) |

保険料は年間で約109,200円の増額になります。

そして年金を受け取る場合、月々5,100円が終身で増額されますので、年間で61,200円となります。

10年間では保険料が1,092,000円の負担増となり、受け取れる年金額が上回るのは、約17年10か月後です。

「保険料の増額分の元本を上回る年数」

1,092,000円÷5,100円≒214.1か月

65歳から年金受給を開始した場合、82歳10か月以降からは支払った金額以上を受け取れることになります。

厚生年金保険の標準報酬月額の上限は、制度改正により3年連続で段階的に引き上げが行われます。

これにより、一定以上の報酬を受ける従業員については、標準報酬月額の等級が変更となり、本人・会社双方の保険料負担額が増加する可能性があります。

労務担当者としては、上限引き上げの対象となる従業員がいないかを毎年必ず確認することが重要です。

該当者を見落とすと、保険料の過不足や事後調整が必要となるため、改正内容を正確に把握したうえで、給与水準と等級の確認を行いましょう。

長寿化や働き方の多様化が進む中、働き方に関係なく、誰もが長期的に老後資産を形成でき、加入者にとって老後資産形成をより柔軟に行えるよう制度が見直されます。

| iDeCo | 企業型DC | 選択制DC | 企業型DC (マッチング拠出) |

|

|---|---|---|---|---|

| 加入者 | 国民年金被保険者 | 厚生年金の被保険者(公務員を除く) | ||

| 加入者 | 加入者 | 事業主 | 事業主 | 加入者と事業主 |

| 加入者 | 老齢給付金、障害給付金、死亡一時金 | |||

| 加入者 | 60歳から75歳の間で選択可能 | |||

iDeCo(個人型確定拠出年金)は、自分で掛け金を拠出し、自分で運用して老後資産を形成する年金制度です。

「iDeCoの特徴(改正前)」

iDeCo(個人型確定拠出年金)はNISAとは異なり、掛金が全額所得控除の対象となる点が大きな特徴です。

拠出した金額分だけ課税所得が減るため、所得税・住民税が軽減され、現役時代の税負担を直接減らす効果があります。

さらに、運用益も非課税で、受取時にも税制優遇が設けられています。

また、企業型DCとは会社が掛金を拠出し、従業員が自分で運用して老後に受け取る年金制度です。

掛金は基本的には事業主が拠出しますが、マッチング拠出を導入している場合のみ、加入者も追加で拠出することができます。

●iDeCoの節税シミュレーション

年収500万の人がiDeCoで月2万円の拠出を行った場合

節税効果:約20%

月2万円 x 12か月 =24万円

240,000円×20%=48,000円

24万円拠出しているのに対して、実質は19.2万円の拠出(約4.8万円の節税効果)となります。

①iDeCoの加入可能年齢の拡大

新たに以下すべてに該当する人が加入可能になります。

今回の改正によって、「60歳~69歳で、かつまだ年金を受け取っていない方」はiDeCoに加入できるようになりました。

これまでは、60歳になるとiDeCoに新規加入することができなかったため、60代後半でも積み立てによる老後準備を続けられるようになります。

②拠出限度額の上限引き上げ

iDeCoは毎月積み立てられる掛け金の上限が国民年金の被保険者区分ごとに決められています。

その上限が、2027年1月からの掛金引き落とし分から(2026年12月分の掛金から)引き上げとなる予定です。

上限の引き上げ額

| 改正前 | 改正後 | |

|---|---|---|

| 第1号被保険者(自営業・フリーランス) | 月6.8万円 | 月7.5万円 |

| 第2号被保険者(会社員・公務員) | 月2~2.3万円 | 月6.2万円 |

※上限は会社負担分を含む

第1号被保険者の場合で+0.7万円、第2号被保険者の場合は+4万円前後の大幅な引き上げとなります。

仮に年収500万円の会社員がiDeCoに月6万円を拠出した場合、年間の拠出額は72万円となり、所得控除により約14万円の節税効果が見込めます。

その結果、実質的な自己負担は約58万円で老後資金を積み立てられる計算になります。

これまでは、加入者掛金は事業主掛金の額を超えることができないようになっていました。

それが2026年4月の改正から金額の制限が廃止となり、事業主掛金を上回ることが可能になります。

●改正前

事業主掛金:10,000円

加入者掛金:~10,000円以下まで拠出可能

●改正後

事業主掛金:10,000円

加入者掛金:10,000円を超える拠出も可能

この改正により、事業主掛金が少ない加入者でもiDeCoに比べて使える拠出限度額の枠が小さくなるデメリットが解消されます。

簡易型DCとは、導入ハードルを下げる目的で、必要な書類や手続きを簡略化したDCの制度です。

しかし、通常の企業型DCとの違いがわかりにくいため、2026年4月1日より簡易型DCを廃止し、通常の企業型DCの導入簡素化が実施されます。

この改正に伴い、企業型DCの普及促進へつなげるのが目的です。

2028年に予定されている年金制度の改正では、これまで制度上に残っていた「受け取りの不平等」を是正し、より公平でバランスの取れた仕組みへと整備されます。

社会構造の変化や働き方の多様化を踏まえ、男女問わず利用しやすい制度を目指す点が大きな特徴です。

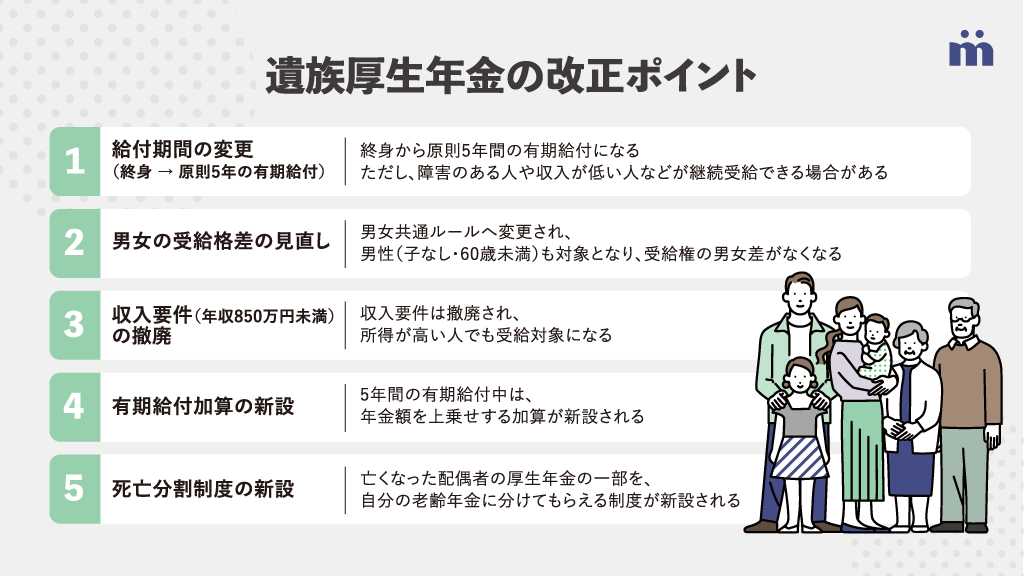

これまで遺族厚生年金は、受給要件が性別によって異なるなど、制度上の不均衡が指摘されてきました。

特に「妻は受給しやすいが夫は受給しにくい」という構造が長く続いていました。

しかし、女性の就業率が大きく上昇し、共働き世帯が一般化した現代において、従来の前提は現実と合わなくなっています。

こうした社会変化を踏まえ、改正により、性別による不平等が解消され、遺族年金制度が現代の家族像や働き方により適合した形へ変更されます。

遺族厚生年金とは、厚生年金保険に加入していた人、または加入していた実績がある人が亡くなった際に、生計を維持されていた遺族に支給される年金です。

「遺族厚生年金が支給される条件」

つまり、現役世代だけでなく、退職後や老齢厚生年金を受給中の人が亡くなった場合も対象になります。

遺族厚生年金を受け取る条件は、男女によって異なります。

【改正前】

「妻の場合」

「夫の場合」

55歳以上でないと受給権が発生しない(55歳未満は受け取り不可)

上記のように、受給資格には男女差があります。

また、女性の場合は一定条件に該当した場合のみ、遺族厚生年金が加算される「中高齢寡婦加算」という制度があります。

中高齢寡婦加算は、夫を亡くした際に40歳以上65歳未満で、子どもがいないため遺族基礎年金を受け取れない妻に対して、遺族厚生年金に上乗せされる加算制度です。

しかし、近年の男女平等の社会進出を踏まえ、この中高齢寡婦加算は段階的に縮小・廃止される予定です。

改正後、対象者は原則5年の有期給付となります。

「3つの配慮措置(新制度)」

ただし、改正制度に適用されない人も多いため、個別に確認が必要です。

今回の改正は、施行日から全員が対象となるわけではありません。

「改正制度が適用されない人」

※子が18歳の年度末を迎え、遺族基礎年金が失権してから5年間は有期給付が支給されます。

上記のいずれにも該当しない人は、2028年4月の改正が適用されます。

原則5年の有期給付(低所得、障害状態の人には給付を最長65歳まで)

収入要件(年収850万)廃止

有期給付の遺族厚生年金には、有期給付加算が上乗せされます。

上記のように、原則5年となる代わりに、給付金額が加算される見込みです。

新たに「死亡分割制度」が導入されます。

死亡分割制度とは、「配偶者が亡くなった場合、その配偶者が受け取れるはずだった厚生年金を分割し、老齢厚生年金を増額する仕組みです。

「死亡分割制度」の対象と主な内容

2028年4月から、亡くなった配偶者の厚生年金(標準報酬月額)を遺族側に年金分割として反映し、遺族自身の老齢厚生年金が増えることになります。

「死亡分割制度の例」

夫:会社員(厚生年金)

妻:専業主婦(厚生年金ほぼなし)

婚姻期間:30年

中高齢寡婦加算とは、夫を亡くした40歳以上65歳未満の妻に対して支給される年加算で、遺族厚生年金に上乗せされる仕組みです。

この制度は専業主婦が多かった時代に、夫の死亡後、妻の生活を支える目的で設けられたものです。

しかし、近年は女性の就労が一般化し、夫婦の働き方が大きく変化しています。

こうした社会状況を踏まえ、女性のみを対象とする中高齢寡婦加算については、2028年(令和10年)4月から、約25年をかけて段階的に縮小され廃止されます。

すでに受給している人が突然ゼロになるわけではありません。

中高齢寡婦加算は徐々に減らしていき、年金分割(死亡分割)など他の制度で支援する考え方です。

遺族基礎年金は、子どもを養育する遺族の生活を支えるための公的年金制度です。特に、親を亡くした子どもが安定した生活を続けられるようにすることを目的としているのに対し、現行の制度では生計を同じくする父または母がいることで支給停止となっていました。今回の法改正では子を養育している人の状況に関わらず、子が遺族基礎年金を受給できるようになります。

現行制度では、以下の条件に1つでも当てはまる場合、子に受給資格があっても支給停止となります。

「現行制度の支給停止の条件」

つまり、子ども自身に遺族基礎年金を受け取る権利があっても、「生計を同じくする父または母と同居している」という理由だけで支給停止される問題がありました。

結果として、子を守る制度のはずなのに、実際には低所得や病気・ケガなどが原因で生活が困窮するケースが問題視されていました。

2028年4月の改正後は、以下のケースで 子どもが遺族基礎年金を受け取れるようになります。

「子が遺族基礎年金を受け取れるケース」

上記条件のいずれかに該当する場合、子どもの受給権が発生します。

そして本改正に伴い、「同居による支給停止」は廃止されます。

子の遺族基礎年金を受け取る場合、「死亡一時金」と「遺族基礎年金」は同時にもらえないので注意が必要です。

死亡一時金とは、国民年金(第1号など)を一定期間納めた人が亡くなったとき、遺族が年金(遺族基礎年金など)を受けられない場合などに出る一時金です。

たとえ「死亡一時金」と「遺族基礎年金」両方の条件を満たしていても、どちらを受け取るか選択式になりますので、慎重に検討する必要があります。

改正前:子の遺族基礎年金が止められていて、代わりに死亡一時金を請求できる

改正後:子の遺族基礎年金が受け取れるようになる可能性が出る

原則、子として認められる期間は18歳に到達した日の属する年度の末日となりますので、まだ子どもが小さい場合は遺族基礎年金の総額が大きくなりやすいです。

※2026年7月生まれの子の場合、2045年3月31日まで(18年8か月)が受給対象となり、誕生日の末日ではなく、年度末までとなります。

女性の社会進出や共働き世帯の増加など社会状況の変化を踏まえ、年下の配偶者を扶養する場合のみもらえる配偶者加給年金を見直します。

当制度は、夫が働いて妻が専業主婦になる前提で設けられていましたが、近年では妻も働いて厚生年金に加入しているケースが増えてきました。

そのため、老齢厚生年金の配偶者加給年金・特別加算が今回の改正で減額調整が行われることになり、現行から10%程度減額される見込みです。

子に係る加算とは、年金を受け取っている人に 18歳未満の子(または一定の障害のある20歳未満の子) がいる場合に、生活費の補助として年金に上乗せされる金額です。

今後は、子を持つ年金受給者の生活保障を強化する観点から、新たに子の加算が付く制度の新設と見直し(引き上げ)が行われます。

「現行制度の対象」

「改正後の対象」

また子に係る加算には、「国内居住要件」が条件になります。

子どもが海外に住んでいる場合は、原則として加算の対象外です。

高齢者の就労が進む中、年金額を増やしたい人がより柔軟に選択できるようにすることが今回の改正の趣旨です。

これまでは、遺族年金の受給権があるだけで老齢年金の繰下げ受給はできませんでしたが、法改正により繰下げが可能になります。

現行制度では、遺族厚生年金の受給権を有する場合、老齢基礎年金、老齢厚生年金の繰り下げ請求はできません。

例えば、妻がなくなり夫に少額の遺族厚生年金の受給権が発生すると、夫は老齢厚生年金の繰り下げをして増額しようとしても繰り下げ請求できません。

実際に遺族厚生年金を受け取っているかではなく、「受給権があるだけで繰り下げ請求を選択する権利がなくなる」ことが問題視されていました。

「共通例(改正後)」

遺族厚生年金の受給権が65歳前に発生したが、請求はしていない場合

老齢厚生年金繰り下げ【改正後:繰り下げ可能】

老齢基礎年金繰り下げ【改正後:繰り下げ可能】

今回の年金制度改正は、単なる給付額の増減ではなく、ライフスタイルや家族構成の変化に制度を合わせることを目的とした見直しが中心となっています。

共働き世帯の増加、配偶者間の年齢差、子育てと年金受給の両立など、従来の制度では十分に対応しきれなかった点に調整が加えられています。

労務担当者としては、社員本人だけでなく、配偶者や家族構成によって将来の年金の受け取り方が変わる可能性があることを理解し、正確な情報提供ができる体制を整えておくことが重要になります。

2026年から2028年にかけて多くの見直しが予定されており、それに伴って年金額の計算が変わりますので、最新の制度内容を確認するようにしましょう。